① 損益計算書 (PL) とは?

財務3表の中で最もシンプルで理解しやすいのが、損益計算書 (PL)。

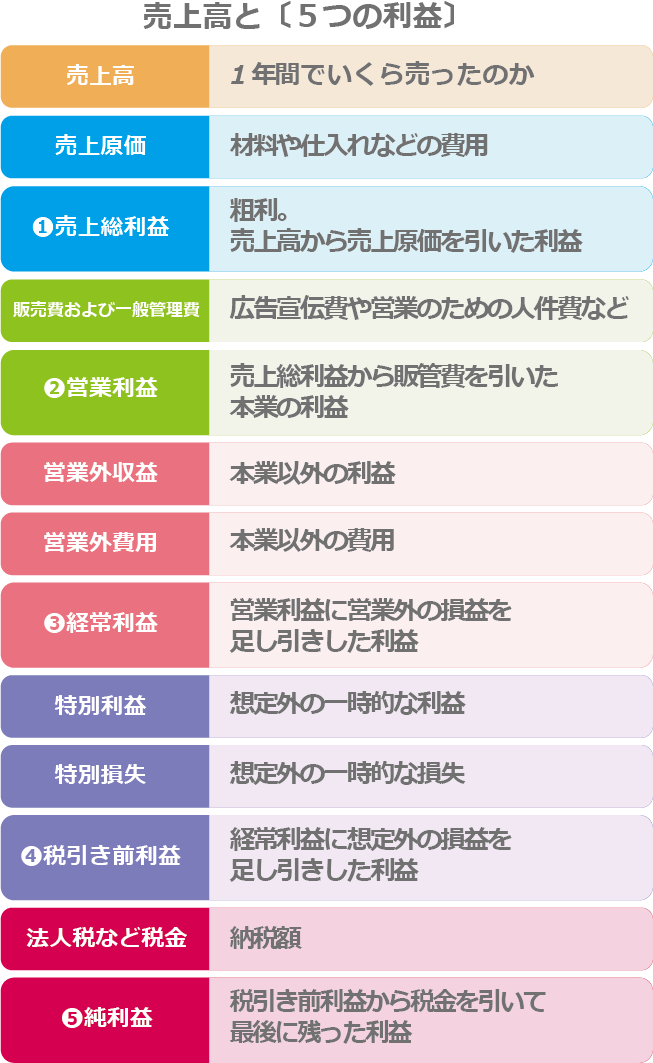

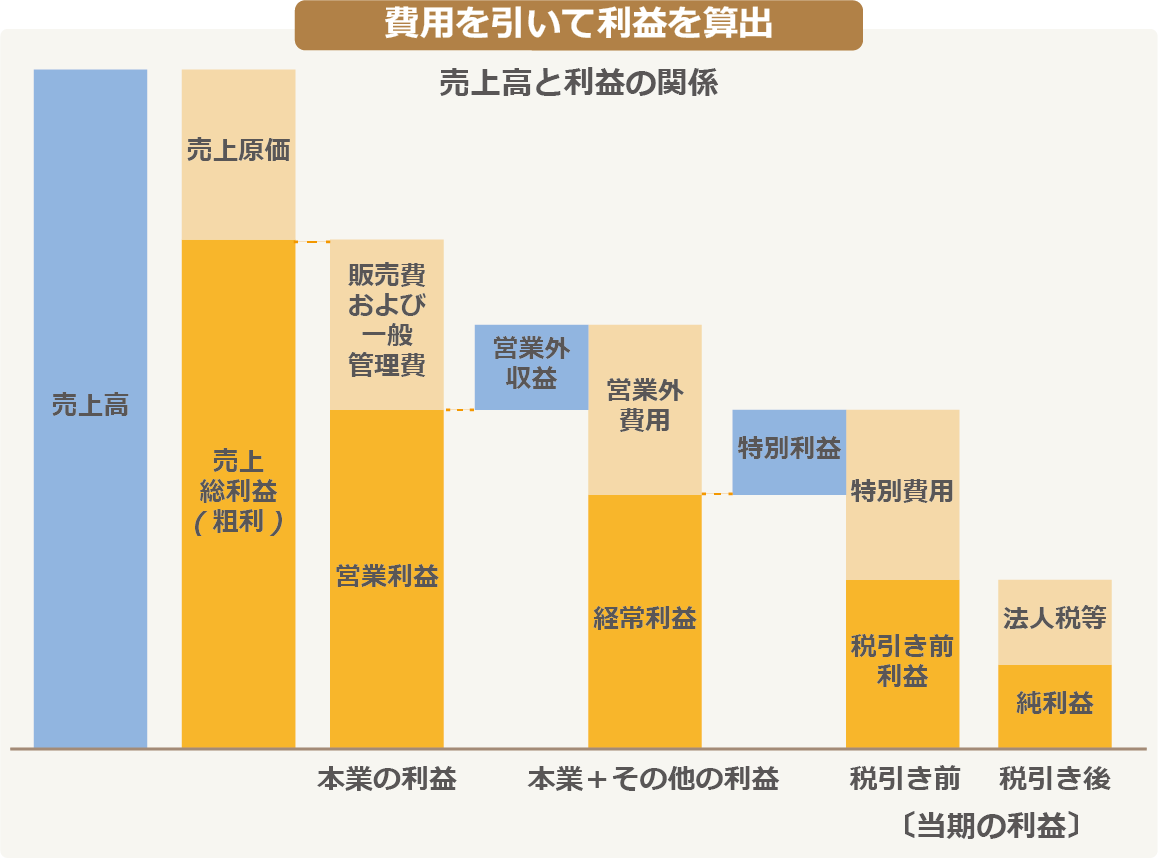

売上高から費用や損失を段階的に引き算

① 売上総利益

PLの1番上に記される「売上高」から「売上原価」を引いた利益で、

「粗利(あらり)」と呼ばれることも多い。

売上原価とは、仕入れ代や原材料費などの費用。

シーノ・カフェで言えば、コーヒーの販売価格500円(売上高)から、

豆代の200円を引いた300円がこれに当たります。

② 営業利益

次に、この売上総利益から、「販売費および一般管理費(販管費)」を引いた利益が「営業利益」になります。販管費とは、読んで字のごとく販売にかかる費用や企業の運営、管理にかかる費用のことを言います。

具体的には、広告宣伝費やオフィスの家賃、運送費、(営業・経理など製造部門以外の)人件費など含まれる(製造業の場合、製造に関わる人件費は、売上原価に含まれる)。

つまり、売上の〔原価〕には当たらないが、商品を売る上で不可欠な費用が販管費。

シーノ・カフェで言えば、アルバイトに支払う給料が相当する。

この営業利益は、〔本業〕で稼いだ利益を表し、その企業の本業における力量が表れる。

企業の成長とは、ほぼこの営業利益を伸ばすことであるといっていい。

③ 経常利益

次に、営業利益に本業以外で発生した利益である「営業外収益」や費用である「営業外費用」を足し引きした利益が、「経常利益」である。

・営業外収益には定期預金の利息や保有株式の配当金、不動産収入など

・営業外費用には借入金の支払利息など

シーノ・カフェで言えば、開店の際に借りたお金の利息を支払いに相当する。

現在は重要視されなくなった経常利益だが、本業は好調だか借金が多い企業などの場合、

影響は無視できないため、チェックを欠かすべきではない。

④ 税引き前利益

経常利益に〔一時的〕な利益である「特別利益」と費用「特別損失」を足し引きした利益が

「税引き前利益」である。

毎年発生するものではなく、例えば、子会社や不動産の売却によって生じた一時的な利益や損失が計上される。

〔補足〕

・短期的な株式売買などによる損益〔営業外 損失/利益〕

・長期的に保有していた株式を売却したことによる損益〔特別 損失/利益〕

⑤ 純利益

5つの利益も大詰め。

税引き前利益から、最後に法人税など税金を差し引いた利益が「純利益」である。

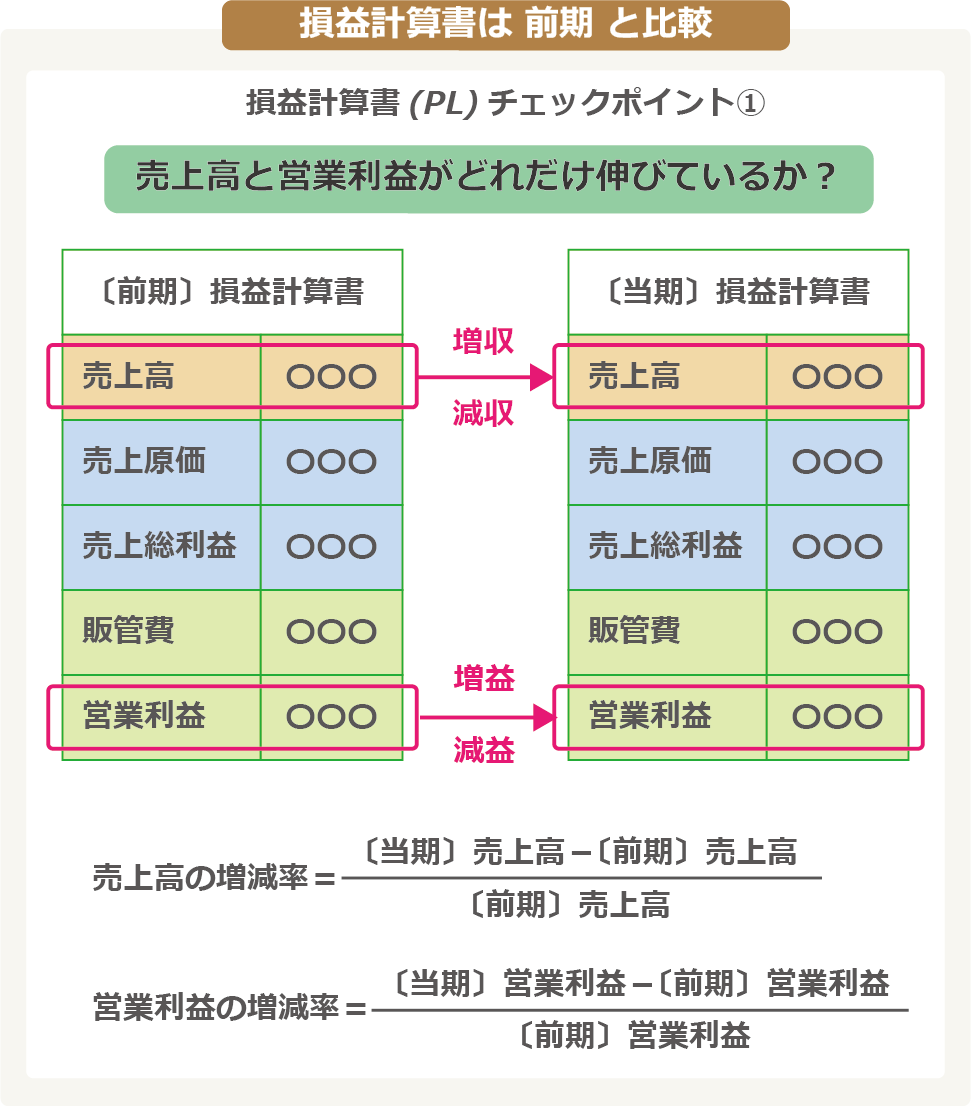

PLは過去や同業他社との比較

PLをチェックする上で大切なのは、〔比較〕という視点を持つこと。

つまり、その企業の過去のPLと比較してこそ、現在の数字が意味を持つ。

売上高と営業利益 (本業の力量)が前年比でどれだけ伸びたのか?に、特に注目!

その企業が〔増収か減収か?〕〔増益か減益か?〕

売上高や営業利益の増減率を算出して確認できる。

必要な計算知識は、四則演算 (+ - × ÷) のみ。

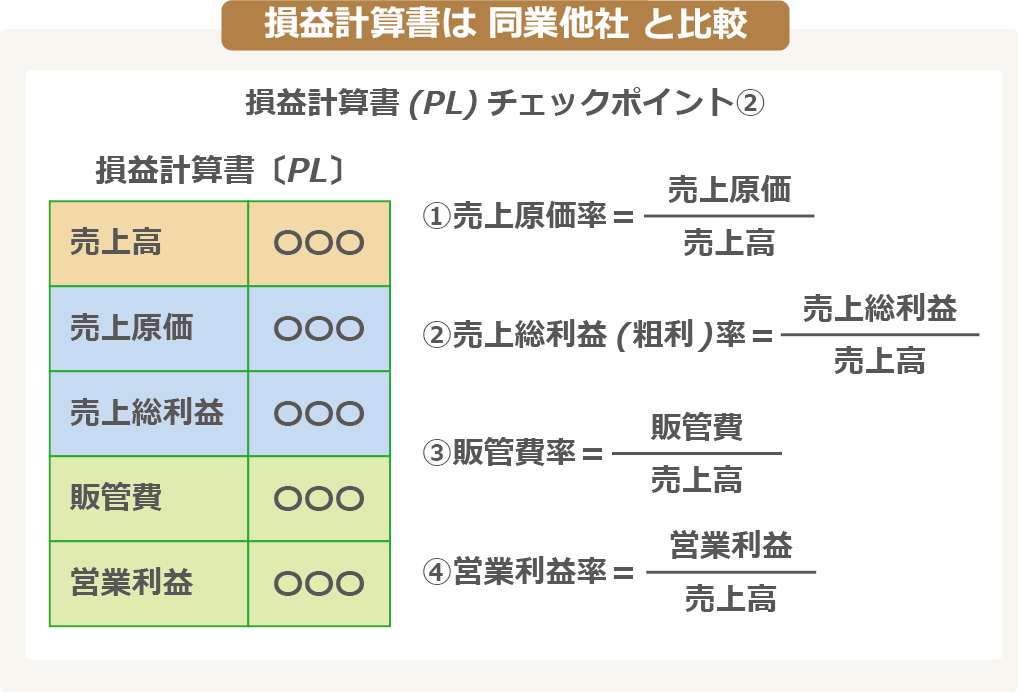

売上高に占める利益の割合4項目をチェック!「売上原価率」「売上総利益率」「販管費率」「営業利益率」

いくら巨額の売上高を上げても、利益が少なければ収益性に問題があります。

テレビなどに「年商○○億円」というイケイケ社長がよく登場するが、年商だけではいくら高い数字であっても本当にすごいのか分からない。

年商とは売上高のことで、例えば シーノ・カフェでもやりようによっては簡単に年商を大きく伸ばすことができる。仕入れ値200円のコーヒーを500円ではなく、100円で提供すれば、飛ぶように売れるはずである (味が美味しければ)。

しかし、この場合の利益は、もちろん、大赤字。

つまり、売上高の数字だけを見ても、その企業の実態は見えない。

これまでに見てきたように、その売上高の中で利益をいくら出したのかを確認して初めて、売上高の数字が生きてくる。

その具体的なチェック項目は、4つ。

「売上原価率」「売上総利益率」「販管費率」「営業利益率」

それぞれ簡単な計算方法で確認できます。

加えて、これらのチェックポイントは、同じ企業の時系列的な比較のみならず、同業他社との比較を行うことでさらに有効となる。なぜなら、業界ごとにその収益構造が大きく異なるためである。例えば、自動車メーカーなど重厚長大な製造業の場合、膨大な原材料や部品が不可欠で、大きな原価が掛かる。一方、例えば新規事業が相次ぐスマートフォン向けのアプリ開発会社などのIT企業の原価率は、相対的に低く抑えられる。

同じ業界の企業と比較することで、その企業がどの段階でもうけているか、もしくは損をしているかが分かる。