はじめる前に

最初に投資をはじめる上で必要な心構えをご紹介いたします。

体験談も記載いたしますので、参考までに読んで頂ければと思います。

生活リズム

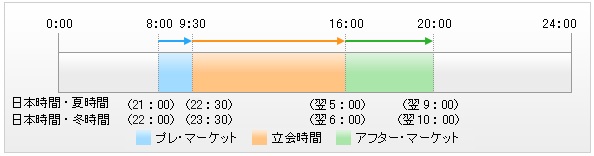

最初に自分の生活リズムを確認し、自分に合った投資方法を見つけることが大切です。会社員、自営業、フリーランス、フリーターなど投資を行える時間帯を確認しましょう。投資には長期投資・中期投資・デイトレーダーなど、市場によって売買可能時間も変わります。日本株は9時~15時(日本時間)、米国株は22時30分~6時頃(日本時間)とほとんど真逆です。米国株をはじめるメリットは、時間帯に縛られないことであり、投資企業さえ間違えなければ成功確率は上がります。

米国株の取引時間は、

⭐︎夏時間 22:30〜翌5:00

3月(第2日曜日)〜11月(第1日曜日)

⭐︎冬時間 23:30〜翌6:00

です。

※ マネックス証券様より参照

性格

自分はどんな性格かを認識し、自分に合った投資方法を見つけることが大切です。投資は簡単ではありません。辛抱に辛抱、我慢に我慢を続けた結果が利益です。株は生き物であり、自分が期待するように動いてくれません。株価は日々上下します。そのため、自分がその辛苦に耐え、一喜一憂しない性格かどうかが成功のカギとなります。冷静さと平常心で耐え抜く精神力、大事な資金を投資する決断力、そして何よりも先見の目が必要になります。数字に強ければ強いほど向いてますが、博士号までは必要ありません。毎日使うお金の管理が出来ていれば問題ないと思います。自己管理(お金の管理)が出来ない人は、ちょっとだけ向いていないかもしれません。

節約

重要な1つに実生活でしっかり節約し、貯金をしているかということも大切です。その貯金の中から、どのくらい投資するのかを決めておく必要があります。投資割合は人それぞれですが、100%投資はリスクが高いため、いざという時のお金は残しておくことも忘れないようにしてください。節約とは、無駄な消費を減らすことです。良い習慣を身につけ、投資額を殖やすことが成功のカギとなります。ですが、無理やり生活を切り詰める必要はございません。自分にあった節約方法をご検討ください。

投資勉強

日々投資勉強も大切です。経済勉強する上で、金融用語がたくさん出てきますので、日経新聞などに掲載されている言葉は覚えておくと大変便利です。投資は自己責任のため、自分が納得できるまで企業調査が必要です。決して国も誰も助けてくれません、自分の身は自分で守る時代です。周りの意見に頼らず、自分で考えることで力がつきます。生きる知恵を養い、損しない長期投資術で資産形成していきましょう。(米国株企業調査に関しては、ご参考までに当サイトの「財務諸表の読み方」をご覧ください)

投資の種類

| リスク | リターン | ★ ローリスク・ローリターン |

| 低 | 低 | ・普通預金 |

| 低 | 低 | ・定期預金 |

| 低 | 低 | ・個人向け国債 |

| 中 | 中 | ・国内投資信託 |

| 中 | 中 | ・外国投資信託 |

ローリスク・ローリターンは、知識や時間に関係なく、銀行や証券会社に任せるだけで投資が始められため人気です。普通預金以外は期間が決められている商品のため、その期間内に解約すると手数料がかかります。元本割れを気にする方は、普通預金・定期預金・国債を選ぶ方が多いですが、国債は国が破綻すると戻りませんので、預金よりリスクがあります。投資信託は、アクティブ運用(ファンドマネージャーの独自判断)・インデックス運用(ベンチマーク指数に連動)があり、商品数も数千種類あります(取扱商品数は銀行・証券会社によって異なる)。配当受取方法も、毎月分配型・再投資型か自分で選べます。内容も複雑で手数料も各種あるため、リスクが高めかもしれません。出来るだけ、内容がわかりづらい商品の購入は避けましょう。

| リスク | リターン | ★★ ミドルリスク・ミドルリターン |

| 低 | 低 | ・外貨預金 |

| 中 | 低 | ・国内不動産 |

| 中 | 低 | ・海外不動産 |

| 中 | 低 | ・太陽光発電投資 |

| 中 | 中 | ・金地金 |

ミドルリスク・ミドルリターンは、世界情勢(経済)や為替、不動産の知識が多少必要になります。外貨預金は、為替と金利です。利率の高い国は魅力的ですが、経済に強く借金が少ない国がおすすめです。不動産は、駅チカ・立地・地盤・自然災害や周辺事件など、あらゆる条件によって価格変動が起きます。値上がり期待物件もありますので、色々加味した状態でご購入ください。海外投資の際は、現地確認もするべきかと(不動産詐欺が横行しておりますのでご注意ください)。太陽光発電投資は一時期流行しましたが、設備投資が高額だとしておすすめは出来ませんが、少しでも収入を生みたい土地に余裕がある方は、自治体補助も受けられる地域もありますので、併せてご検討ください。金地金は、世界的金融危機や戦争など、大きなダメージや動きなどに値上がりします。国境なき通貨として大変親しまれ、中長期投資に向いています。埋蔵量に限りがあるため、金価格が低い時に購入し値上がりを楽しみに待ちましょう。

| リスク | リターン | ★★★ ハイリスク・ハイリターン |

| 高 | 高 | ・FX |

| 高 | 高 | ・国内株式 |

| 中 | 高 | ・外国株式 |

| 高 | 高 | ・商品先物 |

| 高 | ? | ・仮想通貨 |

ハイリスク・ハイリターンは、経済・金融知識が必要です。リターンに比例して勉強時間も必要不可欠です。FXは、主に為替であり、レバレッジ(自己資金以上)によりリターンも高めですが、逆に動いた場合リスクも膨大です。株式投資は、国内市場は9時~15時迄と売買しやすいですが、就業時間内のため、落ち着いて仕事も投資も出来ません。米国市場は、主に就寝時間内のため、バフェット選択術を参考に銘柄選びを行えば、損しない長期投資可能です(当サイト掲載中)。商品先物は、鉱物以外にもエネルギーの原油などもありますが、相場は読みにくくリスクは高いです。仮想通貨は、一時期ビットコインやイーサリアムなど人気を博しましたが、まだ確立しておらず、先が見えづらい商品ではあります。もしかしたらまた上昇するかもしれませんが、0になる可能性も見え隠れするため、まだまだ様子見した方が賢明かもしれません。ただ、現紙幣が仮想通貨に切り替わる時代は近づいています。

体験談Ⅰ デイトレーダー

ちょうどデイトレが流行り、BNF氏(伝説の日本人投資家)のように稼ごうと目指し、期待と真逆に上下する株価に一喜一憂し、胃潰瘍となり断念。結果は惨敗。投資資金が底をつく苦い結果に…。

体験談Ⅱ 投資信託

これもちょうどブーム最盛期の時期に、SS銀行の購入手数料無料キャンペーンで投資資金100万円で2つの商品を購入し、毎月の配当と基本価格上昇を楽しみにしていたが、チャイナショックで自分も大ショック。大打撃を受けたため1つは売却、もう1つの基本価格上昇を期待したが手数料が思った以上に重くのしかかり、上昇を見込めないと判断し売却。

体験談Ⅲ 金投資

「純金積み立てコツコツ」CMで有名な金投資。数年前から積み立てを開始し、現在少しずつ上昇しています。埋蔵量が決まっていることから、年々人気が増し、今ではダイヤモンドなどの鉱物より高価です。手数料も他の投資より低く、米国投資と合わせて安定資金も構築中です。いつか目標金額まで貯まったら、指輪を買いたいと思います。ちなみに、銀座田中貴金属では月々積立者対象に、館内喫茶室が無料利用できます(たまに利用しています)。

証券会社について

米国株投資を始める前に、「どこで購入すればいいのか?」「資金はいくら必要か?」など思うことは多々あります。当サイトは、米国株投資をスムーズに開始していただくために、詳細を分かりやすく掲載しておりますので、ご参考になさってください。

証券会社の口座開設

証券会社の比較

| 証券会社 | SBI証券 | 楽天証券 | ||

| 取扱銘柄数 | 3351 | 1395 | 1333 | |

| 手数料 | 約定代金の0.45% (最低5米ドル-上限20米ドル) |

|||

| 注文方法 | 注文方法 | 指値・成行・逆指値 | 指値・成行 | |

| 取引単位 | 1株 (1口) | |||

| 決済通貨 | 日本円・米ドル | |||

| 取引口座 | 一般口座 | 〇 | 〇 | 〇 |

| 特定口座 | 〇 | 〇 | 〇 | |

| NISA口座 | 〇 | 〇 | 〇 | |

| 取引時間(日本時間) | [通常]23:30~6:00 [夏]22:30~5:00 |

|||

※ 2018/05/16 現在

おすすめの証券会社

一度にいくら購入するべきか

取引単位は、1株から購入可能。日本株の場合、100株単位が普通なので、株価5,000円の銘柄を購入する場合、50万円も必要になります。しかし、米国株は、1株単位で購入できるので、アップル株は200ドル。安いからと言って、アップル株を1株だけ購入すれば手数料が割高になります。例えば、1株200ドルとした場合、最低5ドルの手数料が発生し、手数料率は、2.5%になります。しかし、10株購入すると約定代金は2,000ドルになり、手数料は、9ドル (2,000ドル×0.45%) 。手数料率は、0.45%になります。わずかな違いでも長期で運用すればするほど、差が拡大していきます。

結論:約定代金が最低1,120ドル以上になるように計算して投資する。

税金

譲渡益(株を売って儲かった利益)にかかる税金ですが、租税条約により現地では課税されず、日本国内で課税されます。日本株も米国株も株を売って儲かった利益には、20.315%の国内課税がかかります。加えて、配当金に関しては現地課税10%が上乗せされるので、合計30.315% (20.315%+10%) が差し引かれます。ただし、現地課税分の10%に対しては、確定申告をすることで還付を受け取ることが可能。

結論:確定申告を忘れない。

口座種類の種類

口座には、「一般口座」「特定口座」「NISA口座」があります。普通、「特定口座」か「NISA口座」を選びます。「一般口座」は、「年間取引報告書」を自分で作成する必要があり、ハードル高めです。また、「特定口座」には源泉徴収ありとなしの2種類があり、

・源泉徴収ありの場合 → 確定申告が不必要。

・源泉徴収なしの場合 → 確定申告が必要。

多くの方は、「特定口座の源泉徴収あり」を選んでおりますが、米国株式投資の場合は、配当の還付を受け取るために、確定申告は必須事項になります。

「NISA口座」は、日本株と同様、米国株でも利用できます。ただし、NISA口座でも、配当の現地課税分は非課税になりません。非課税であるNISA口座の損益は、確定申告で損益通算することもできないので、特定口座を開設している方は、どちらで運用するか一考の余地があると思います。※ NISA口座は、年間120万円 (約10,778ドル)までなので注意が必要。